2021年,在宏观经济下行的背景下,房地产调控政策层出不穷,部分大型房企先后暴雷,产业链上下游风声鹤唳,房地产行业仿佛进入“寒冬”

2021年,在宏观经济下行的背景下,房地产调控政策层出不穷,部分大型房企先后暴雷,产业链上下游风声鹤唳,房地产行业仿佛进入“寒冬”。

“沉舟侧畔千帆过,病树前头万木春”,房地产市场是一个典型的周期性市场,有多少企业能顺利渡过下行周期迎来复苏?在这个特殊的年份,谁能经受住考验,实现逆势增长?时代商学院通过盘点A股(申万)房地产行业126家企业2021年年报,以管窥房地产企业生存现状和行业趋势。

营业收入增速不及营业成本增速,行业利润急剧萎缩。A股126家房地产企业的整体营业收入为30210.61亿元,营收同比增速平均数为34.82%,虽然房企整体营收保持增长势头,但营业成本增速比营收增速更高,2021年营业成本增速平均为53.62%。在营业成本大幅上涨的情况下,126家房地产企业实现总归母净利润为303.37亿元,远低于2020年,行业利润规模大幅压缩,由于四季度销售惨淡,进一步拉低了全年营收增速,前三季度归母净利润的增长势头也被泯灭。

三大红线压顶,房企降档进入瓶颈。2021年房产中介配图,A股上市房企剔除预收款后的资产负债率平均为61.27%,中位数为66.24%,近三年呈上升趋势,踩线年有所增多。净负债率平均数为88.88%,中位数为56.59%,近三年整体呈上升趋势,有27家企业净负债率踩红线年略有增多。现金短债比平均为4.41,中位数为1.11,指标有所下降,短期偿债风险增加,且内部分化加剧,踩线企业增多。整体来看,截至2021年底,仍有56家企业或多或少踩线成,A股房企降档进入瓶颈期。

政策收紧是导火索,资产减值侵蚀利润。房企盈利水平大幅下降的主要原因分为四个方面,一是政策收紧对销售市场造成了直接冲击,流通市场遇冷逐渐传导至新房市场;二是库存去化压力下降价促销以缓解现金流压力,但导致利润率降低;三是楼市销售下行趋势难挡,资金回笼周期拉长,利息侵蚀利润;四是开发进度放缓导致成本增加,资产减值力度加大。

国企抗风险能力强,行业分化加剧。现金流健康对房地产开发商来说尤为重要,多年前开启高周转模式举债大幅扩张的开发商,在“三大红线”政策压顶时,直面房企“不可能三角”的考验,在“降档”压力下,部分房企通过出售资产“断臂求生”,行业洗牌加速,处于红档、橙档的房企仍面临较大的生存危机无锡 房地产市场。

Wind数据显示,A股126家房地产企业的整体营业收入为30210.61亿元,在2020年整体营业收入27804.4亿元的基础上保持增长。126家房地产企业营收同比增速平均值为34.82%,中位数为12.17%,增速平均值较2020年(21.61%)增加13.21个百分点,较2019年减少5.69个百分点。

虽然房企整体营收保持增长势头,但营业成本增速比营收增速更高,2021年营业成本增速平均为53.62%,较2020年的29.5%增加了24.12个百分点,也远高于2019年的30.13%。根据图表1对比可见,自2020年起,房地产企业营业成本增速高于营业收入的增速,这一差距在2021年进一步拉大,营业收入的增长远不及营业成本。

2021年,126家房地产企业总归母净利润为303.37亿元房产现状,远低于2020年(1961.66亿元)和2019年(2360.51亿元),行业利润规模大幅压缩。126家房企归母净利润同比增速平均为-114.07%,中位数为-25.39%。自2019年起,房地产行业连续三年归母净利润平均增速为负,2020年归母净利润平均增速急剧下滑,2021年平均增速跌幅进一步扩大。

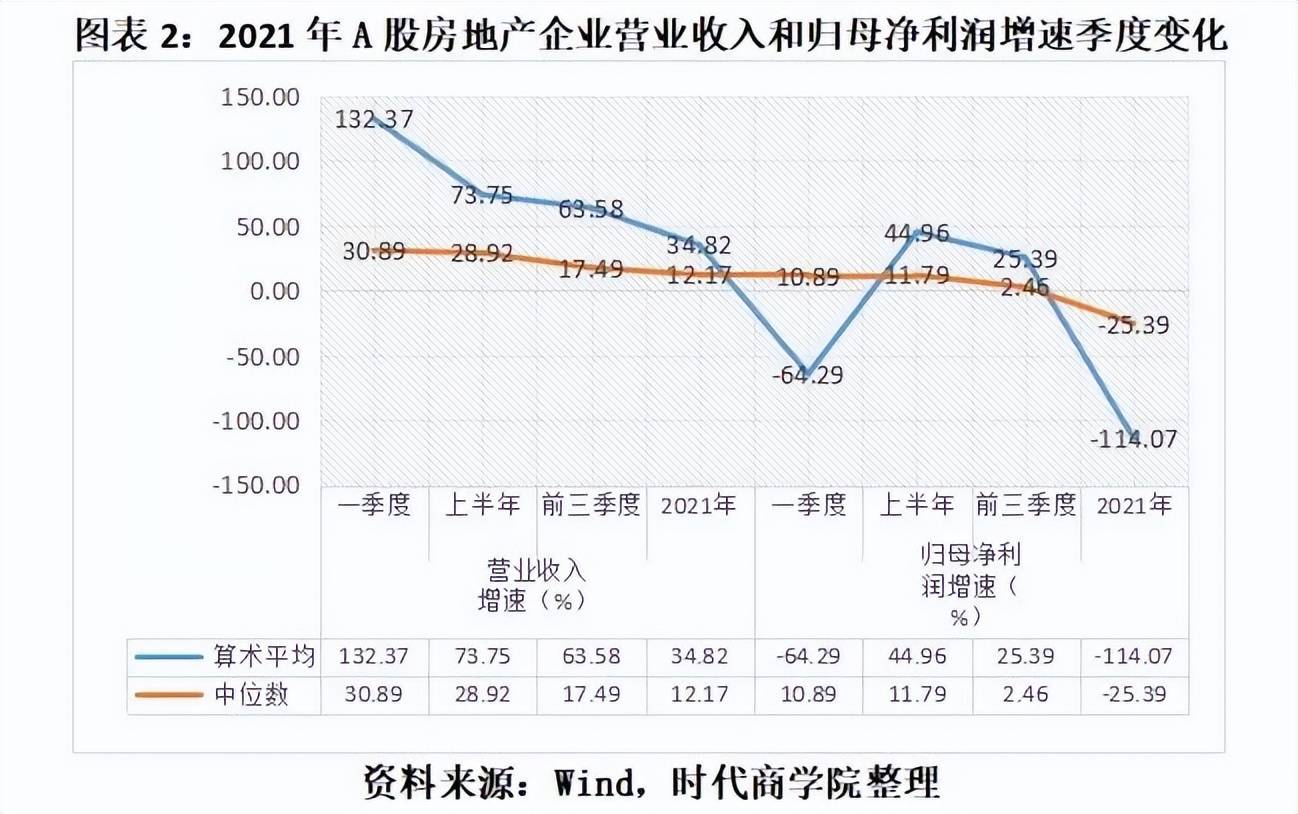

2021年是房地产行业加速变革的关键之年房产现状。分季度来看,2021年一季度营收增速平均数和中位数分别为132.37%和30.89%,上半年平均数和中位数分别为73.75%和28.92%,前三季度平均数和中位数分别为63.58%和17.49%。受2020年一季度疫情导致的低基数影响,2021年营收增速表现最好的是一季度,全年营收增速逐步下滑。

2021年一季度归母净利润增速平均数和中位数分别为-64.58%和10.89%,上半年平均数和中位数分别为44.96%和11.79%,前三季度平均数和中位数分别为分别为25.39%和2.46%。2021年上半年归母净利润表现较好,由于四季度销售惨淡,进一步拉低了全年营收增速,前三季度归母净利润的增长势头也被泯灭。

2021年实现营业收入和归母净利润同增的房企仅35家,占比27.78%,其中地方国有企业数量最多,达23家,占比达65.71%,而民营企业次之,有8家,中央国有企业有2家,公众企业、外资企业各有1家。

值得注意的是,营收增速和归母净利润增速排名前十的企业,其营收和归母净利润规模并不大,主要是经历了2020年营收和归母净利润负增长后的反弹回升。

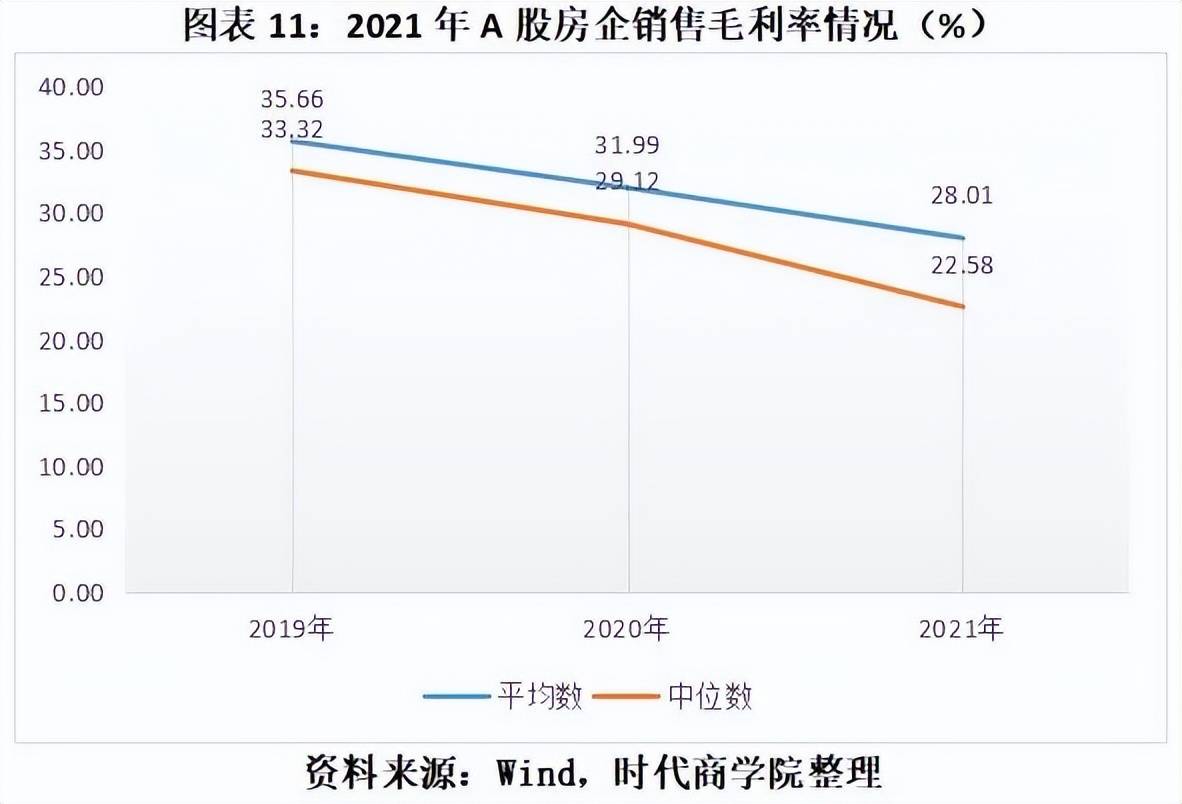

从利润率指标来看,近年来房地产行业整体盈利能力弱化。2021年,126家房企的销售毛利率平均为28.01%,中位数为22.58%,而2019年、2020年的平均销售毛利率分别为35.66%、31.99%,近三年呈持续下降趋势,较2019年已下降7.56个百分点;2021年销售净利率平均为-10.41%,中位数为5.27%,平均销售净利率从2020年起由正转负,大幅下降17.56个百分点,2021年进一步下降,但降幅趋缓。

前些年销售规模快速扩张的房企,不少是由大幅举债驱动的业绩增长,2021年1月1日起,银行限制房地产开发商融资的“三大红线”全面推行,主要目的是控制房企有息债务增长。“三大红线”包括房企剔除预收款后的资产负债率不得大于70%;房企的净负债率不得大于100%;房企的“现金短债比”不得小于1。按照监管要求,2023年底所有房企需实现达标。

根据房企“三道红线”的触线情况可分为“红、橙、黄、绿”四挡。如果三条红线均触碰到了,则被列为红档,不得新增有息负债;如果触碰两条红线,则被列为橙档,负债年增速不得超过5%;如果触碰一条红线则为黄档,负债年增速不得超过10%;三条红线均为触碰的房企为绿档,负债年增速不得超过15%。

因此,“三大红线”指标对房企而言至关重要,其中“剔除预收款后的资产负债率”是让诸多企业最头疼的一项。

2021年,A股上市房企剔除预收款后的资产负债率平均为61.27%,中位数为66.24%,而2019年和2020年剔除预收款后的资产负债率平均数分别为59.32%和60.54%,中位数分别为62.05%和65.33%。从平均数和中位数来看,近三年剔除预收款后的资产负债率呈上升趋势,但仍控制在70%以下。

从个体来看,2021年剔除预收款后的资产负债率踩红线年该指标踩红线家,可见,降低剔除预收款后的资产负债率对众多房企而言有较大难度。

第二项指标是净负债率。2021年上市房企净负债率平均数为88.88%,中位数为56.59%,而2020年净负债率平均数和中位数分别为72.33%和56.86%,2019年该指标平均数和中位数分别为77.19%和48.88%。近三年净负债率整体呈上升趋势。2021年有27家企业净负债率踩红线家)有所减少。

第三项指标是现金短债比(货币资金/短期债务),Wind数据显示,A股上市房企(剔除数据不全的企业后共119家)的现金短债比平均为4.41,中位数为1.11,对比2019年和2020年现金短债比平均数分别为18.09和14.67,中位数分别为1.07和1.27。综合来看,2021年房企现金短债比有所下降,房企整体短期偿债风险增大,且内部分化加剧。

整体来看,2021年A股126家上市房地产企业中,近4成企业营收下滑,超6成企业归母净利润下滑,虽然全行业总营业收入仍维持增长,但归母净利润总额大幅下降,仅为2020年的15.46%,利润率指标也持续下降,行业盈利空间受到挤压。

分季度来看,2021一季度业绩仍延续增长趋势,随后持续下跌,尤其是四季度亏损加大导致2021年全年营收和归母净利润增速降低,行业景气度下行。时代商学院认为房产中介配图,2021年全年业绩从一到四季度显著下滑,最直接的影响因素是全年楼市销售高开低走的趋势。

时代商学院认为,造成2021年房企盈利水平大幅下降的主要原因可以分为四个方面,首先,近年来政策管控趋严,房贷收紧,一线城市二手房指导价政策出台后,对销售市场造成了直接冲击,流通市场遇冷逐渐传导至新房市场,政策面收紧是导致全行业景气度下行的导火索。

第二,诸多房企前几年拿地扩张采取比较激进的策略,2021年库存去化压力大增,在房企融资收紧的情况下,不少企业为缓解现金流压力进行打折促销促进库存消化,但利润规模和利润率也因此降低。

第三,降价销售策略只能发挥短期效用,房企在房价下跌趋势下,购房者持观望态度,部分大型房企因资金链问题导致债务实质性违约房产现状,购房者对房企按时交房担忧加大,购房意愿下降,为达到销售回款目标房企不惜加大降价力度,2021年四季度,部分城市为此出台了限跌政策,降价策略开始失效,而楼市销售下行趋势难挡,项目回款的周期拉长导致营运成本增加,进一步侵蚀利润。

第四,由于现金流紧张,房企开发投资进度放缓,项目周期拉长导致成本增加,不少房企根据当前市场下行趋势对在手项目和股权投资加大计提资产减值力度,进一步拉低了利润水平。

从2021年的业绩情况来看,仍保持营收和归母净利润增长的企业主要是部分国有企业和优质民企,而公众企业和外资企业多数未能实现营收和归母净利润双增。

现金流是房地产开发商的血液,时代商学院认为,在行业景气度全面下行的趋势下,部分房企业绩情况仍保持健康状态,主要得益于其稳健的经营策略和较高的信用评级,一般情况下,这类企业拥有较低的融资成本,“三大红线”正式推行后,处于绿档的房企融资并未受到太大冲击,在行业融资环境收紧的情况下仍保持一定的现金流安全性无锡 房地产市场,随着2021年底融资环境回暖,信用风险较低的国企以及优质民企现金流压力得到较快缓解。

然而,多年前开启高周转模式举债大幅扩张的开发商,在“三大红线”政策压顶时,直面房企“不可能三角”(即房企不可能在规模快速扩张的同时保持高利润水平和现金流安全性)的考验,在“降档”压力下,为了去杠杆提高现金流安全性,诸多房企进入转型阵痛期。但部分房企未能守住现金流安全底线年债务违约事件增多,部分房企通过出售资产“断臂求生”,行业洗牌加速。

在宏观经济环境、行业环境、融资环境多重压力下,房地产企业面临严峻考验,现金流保持健康状态的优质房企将在2022年寻找并购机会,在优质地块的获取上也拥有较大底气和竞争力,而诸多处于红档、橙档的房企仍面临巨大的生存危机。

1、万科A:营收增长利润下滑,保持全线%,营收规模位列行业第二,仅次于绿地控股。其中,2021年万科来自房地产开发及相关资产经营业务的收入为4299.32亿元,同比增长7.36%,而物业服务业务收入为198.31亿元,同比增长28.5%房产中介配图。

虽然万科的营收规模保持增长,但由于开发业务毛利率下降、投资收益回落以及计提资产减值损失的综合影响,万科2021年仅实现净利润380.7亿元、归母净利润225.24亿元,分别同比减少35.8%和45.75%。值得注意的是,2021年万科净利润下滑是继1995年、2008年之后,上市31年以来出现的第三次下滑。

从盈利指标来看,2021年万科实现毛利率21.8%,扣除税金及附加之后的房地产业务毛利率16.9%、净利率8.4%、归母净利率5.0%,各盈利指标也处于历史较低水平。

值得一提的是,截至2021年末,万科负债结构进一步改善,“三道红线”指标满足“绿档”要求,并保持了行业领先的信用评级。具体来看,万科剔除预收款后的资产负债率为69.8%,成功降至70%以内。净负债率为29.7%,长期处于行业低位。有息负债总额2659.6亿元,同比微增2.9%,其中长期负债占比提高至78%,有息负债结构优化。2021年末货币资金1493.5亿元,货币资金对于短期债务的覆盖倍数为2.5倍,较2020年末有所提升。

2021年,绿地控股实现营业收入5442.86亿元,同比增长19.43%,营收规模居行业首位,但依然存在增收不增利的情况,2021年绿地控股归母净利润仅61.79亿元房产中介配图,同比下降58.8%。

绿地控股2021年营收增长主要来源于基建板块的良好发展,截至2021年末,绿地控股大基建板块在建项目总金额为11238亿元,其中:房屋建设业务7552亿元,占比67%;基建工程2900亿元,占比26%。主营业务分行业来看,营收贡献度最高的是建筑及相关行业,取得营收3114.24亿元,同比增长33.41%,而房地产及相关产业取得营收2049.54亿元,同比增长仅5.22%。

绿地控股增收不增利的主要原因在于,第一,营收占比最高的建筑业务毛利率仅4.87%房产中介配图,远不及房地产业务,该业务营收增长对利润的拉动作用并不大,其他多元业务板块对其业绩支撑稍显无力,而对利润影响较大的房地产业务毛利率为20.9%,较上年下降了5.52个百分点;第二,由于部分海外项目销售和开发周期拉长导致成本增加和折现时间加长,境内项目因政府调控限价及降价销售等原因,计提信用减值损失28.03亿元,较2020年同期增加17.56亿元,资产减值损失较2020年同期增加18.68亿元至52.44亿元,其中大部分为存货跌价损失。

虽然未能实现利润增长,但在“三大红线”指标上,绿地控股取得了较大进步,成功实现“两条红线亿元,截至年末,有息负债余额降至2406亿元,同比下降25%房产现状,净负债率实现达标。经营活动现金流净额同比增加39%至622亿元,为降杠杆提供重要支撑。而2021年绿地控股剔除预收款后的资产负债率为83.68%,较2020年下降0.41个百分点,但距离70%的目标仍有一定差距。

2021年,保利发展实现营业收入2849.33亿元,同比增长17.2%,其中,房地产销售业务取得收入2607.67亿元房产现状,同比增长15.19%,该业务毛利率为27.13%,较2020年减少6.35个百分点。在其他业务(物业管理、建筑、租赁、酒店、商业、设计、展览等)中,物业管理业务发展迅猛,全年实现营业收入107.8亿元,同比增长34.2%。

虽然营收规模保持增长,但受整个行业利润率下降的影响,保利发展2021年实现净利润371.89亿元、归母净利润 273.88亿元,分别同比减少7.14%和5.39%,毛利率为26.80%,同比下降5.79个百分点。值得注意的是,从行业对比来看,保利发展归母净利润居行业首位,成为2021年房企“盈利王”。

作为行业龙头企业,保利发展发展策略较为稳健,在行业融资环境收紧、房企信用风险加大的背景下,2021年保利发展现金流仍保持健康状态,在资金回笼方面,保利发展实现回笼金额5020亿元,回笼率为93.8%,居于行业高位,并且连续四年保持经营活动现金流为正,有效应对了集中供地带来的资金需求峰。

得益于领先行业的信用评级,保利发展的融资未受太大影响,全年发行公司债86.9亿元、中期票据100亿元,其有息负债规模为3382亿元,综合融资成本约4.46%,较2020年末下降31个基点,继续保持行业内领先。

2021年保利发展的“三大红线”各项指标与去年同期相比差距不大,均符合“三道红线”中绿档企业标准。保利发展兼顾速度与质量的发展方式值得同行学习。

2021年对华夏幸福来说是艰难的一年。全年营业收入实现431.81亿元,同比下降57.33%,归母净利润实现-390.3亿元,同比下降-1164.79%,截至2021年末,经营活动产生的现金流量净额为-26.46亿元。分行业来看,华夏幸福房地产开发业务收入为301.28亿元,毛利率为8.99%,同比减少16.81个百分点,下降49.2%,房地产开发业务受重创;表现相对较好的是物业管理服务,该业务营业收入为12.74亿元,同比增长3.74%,毛利率为25.68%。

从2021年初开始,华夏幸福发生多起债务实质性违约,主要是由于房地产调控政策趋严所带来的融资环境恶化,而项目资金回笼的速度跟不上,引发公司流动性危机。

2021年10月对外发布了《债务重组计划》,全力开展各项自救纾困措施,截至2022年4月29日,《债务重组计划》中金融债务已签约实现债务重组的金额累计为1061.87亿元,相应减免债务利息、豁免罚息金额共计94.01亿元,金融债务签约已接近半数,债务风险正逐步纾解。

值得注意的是,从债券首次违约到重组计划通过历时9个月,在诸多房企的违约处置方式中,华夏幸福的债务重组方案相对较优,结合了现金清偿、债务展期、信托收益权抵债、出售资产带走债务等多种方式,多管齐下化解债务危机,也保障了债权人之间的公平性,对债务违约房企具有借鉴意义。

免责声明:本站所有信息均搜集自互联网,并不代表本站观点,本站不对其真实合法性负责。如有信息侵犯了您的权益,请告知,本站将立刻处理。联系QQ:1640731186